【解説記事】会計の基礎

1. はじめに

今回ご紹介する講座は中級編に収録されている「会計の基礎力を鍛える」です。

もうこの時点で、多くの社員の方は「う・・ニガテ・・!」と感じるのではないでしょうか。

経営者にとっては財務諸表を読めることは必須の能力ではありますが、部下に読み方を教えるのはハードルが高い分野と言えるでしょう。

ですが決算書・財務3表は、基本を押さえれば概要を理解することはさほど難しくはありません。

ニガテ意識がある方も、一旦ニガテ意識を無にして、まずは講座を受けてみてください。

一度目はなんとなく。

二度目は少しわかった気がする。

三度目でやっと話がつながってきた・・・

といった感じで少しずつ慣れることを目的に、二度三度と講座を受けてみることがまず第一歩です。

戦略ラボの「会計の基礎力を鍛える」というテーマでは、

✔ 決算書類を読めるようになるメリット

✔ 財務3表の概要

✔ 財務3表の読み方の解説

について面白くわかりやすく解説されています。

社員のみなさんが財務書類を読めるようになるだけで、数字に対する意識や経営側の視点でものを考える下地ができるはずです。

そして会社の業績にも、必ずや良い影響を与えることでしょう。

以下では講座の内容を踏まえながら詳しく解説していきます。

2. 決算書類の意味を理解するメリット

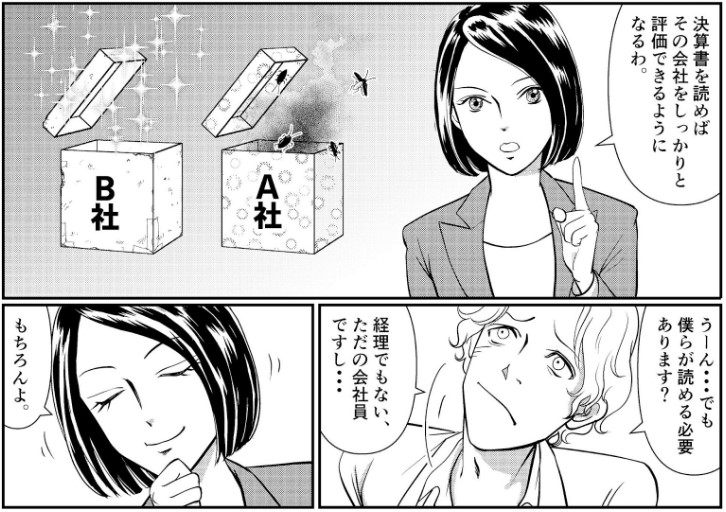

あなたは決算書類をじっくりと読んだことはありますか?

実は会計の専門的な知識がなくても、概要を理解するだけで会社を数字で評価することができます。

例えば、公開されている決算情報をもとに、クライアントの各期・各年の財産状況や成績を加味した的確な提案ができます。

社内の企画提案などでも、リアルな数字を反映させた提案をすることで、企画を通りやすくすることも可能でしょう。

もちろん取引を検討中の企業の査定に、決算情報が判断基準となるのは言うまでもありませんね。

決算情報を反映させるということは、全ての数字に根拠が紐づくため説得力も上がります。

決算書が読めない社員より、読める社員の方が評価が上がりやすいのも当然といえそうですね。

とはいえ、決算書類の全てを一問一句覚える必要はありません。

まずは決算書類の中でもぜひ、財務3表を押さえて頂きたいと思います。

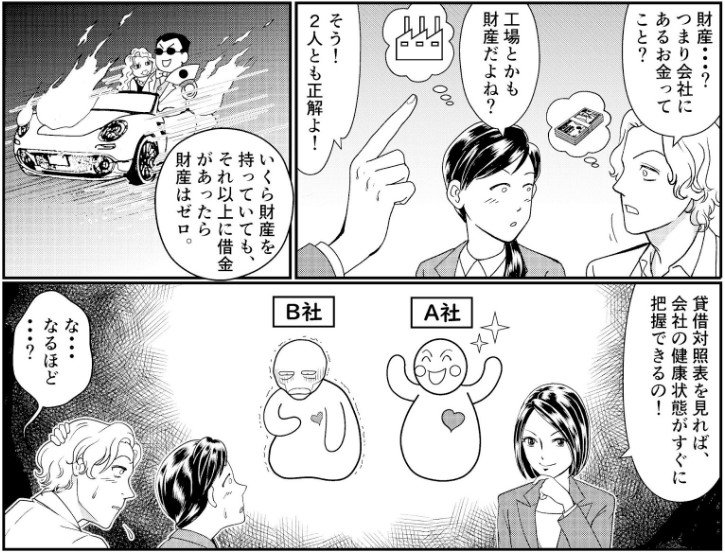

3. 貸借対照表=会社の財産状況を表す

財務3表の1つ目は「貸借対照表」です。

【バランスシート(B/S)】と略されることもあります。

◉ 資産と財産の違い

まず前提として資産と財産の違いをはっきりさせましょう。

▶資産とは

お金に換えられる、金銭的価値のあるものの総称。有形・無形の資産がある。

将来的な収益をもたらす可能性のある財産のひとつで、有形・無形の資産がある

▶財産とは

プラス(純資産)もマイナス(負債)も含めた経済的価値のあるものの相称

有形・無形の資産に加え、負債(将来返す義務がある価値)も含めた経済的な価値があるものの総称

関係性としては、資産は財産の一部と言えます。

この前提を踏まえて、貸借対照表は簡単に言えば【会社の財産状況】を表す表です。

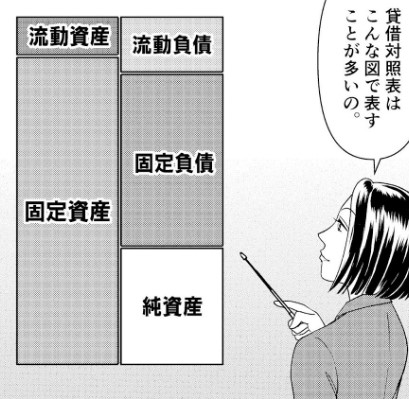

◉ 貸借対照表の見方

貸借対照表は、財産を左右に2通りの異なる分け方で表した表です。

全体の財産は同じですから、左右の合計額は必ず一致します。

表の左には【会社の所有する有形・無形の資産】を表示します。

有形の資産 例: 現金、預金、有価証券、建物・土地 など

無形の資産 例: 特許、著作権、人的資産、データ、ブランド など

表の右には【負債・純資産にわけた会社が保有する資金の内訳】を表示します。

例)A社

元々の資金400万円保有 ・・ 純資産

600万円を銀行から借入れ ・・ 負債

1000万円の工場を購入 ・・ 資産

という関係性となります。

◉ 貸借対照表の解釈

例えば上記の貸借対照表をもとに会社の財産状況をどう解釈できるでしょうか?

・企業の資産価値は1000万円

・資産価値の6割は負債

といえますね。

資産価値の半分以上が負債ということになりますから、財産状況としては不安定と判断できます。

実際はもっと細かく分けられていますが、貸借対照表の概要を押さえる段階としては、このくらいの考え方でも十分です。

4. 損益計算書=会社の成績を表す

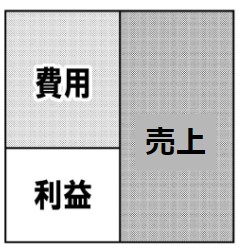

財務3表の2つ目は「損益計算書」です。

P/L(Profit & Loss statement)と略されることもあります。

損益計算書は簡単に言えば、会社がどれだけの利益を出せたかを表す成績表のようなものです。

バランスシートと同様、左右の合計金額は同じで

左側・・ 費用と利益

右側・・ 売上(収益)

を表示します。

ポイントは利益と費用は実際は細かく分けられる点です。

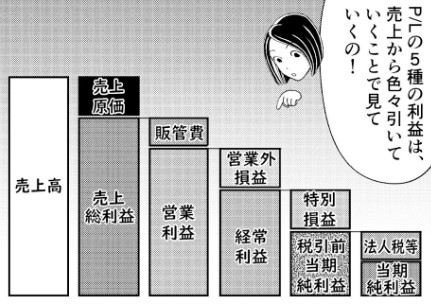

下記のイラストのように、

売上高 = 売上原価 + 販管費 + 営業外損益 + 特別損益 + 法人税等 + 当期純利益

で成り立ちます。

そして売上からどの費用を引くかによって、見える利益がかわってきます。

◉ 損益計算者の見方

会社の成績を判断する際に見るべきポイントは2つあります。

まずは利益がマイナスになっていないか?という点です。

特に「経常利益がマイナスになっていないか」は重要です。

なぜなら経常利益がマイナスということは、会社の通常業務による利益よりも費用の方が上回っている=運営状態が良好でないと判断できるからです。

もちろん一時的にそのような状態に陥る可能性はどの会社にもあり得ることですが、継続的に発生する場合は会社の成績を評価する上では注意すべき点でしょう。

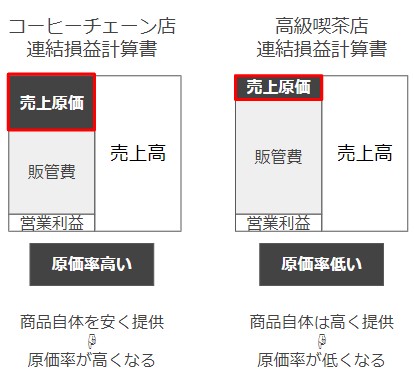

2点目は売上高に対して売上総利益が占める割合です。

【売上総利益の割合が高い=売上原価の割合が低い】ということは、商品サービスを高く提供=しっかりと稼いでいると言えますよね。

ですから売上総利益が高い企業は【稼ぐ力が強い=優良企業】とみなされる傾向があります。

下記のコーヒー店の事例がわかりやすいですね。

5. キャッシュフロー計算書=会社のお金の流れを表す

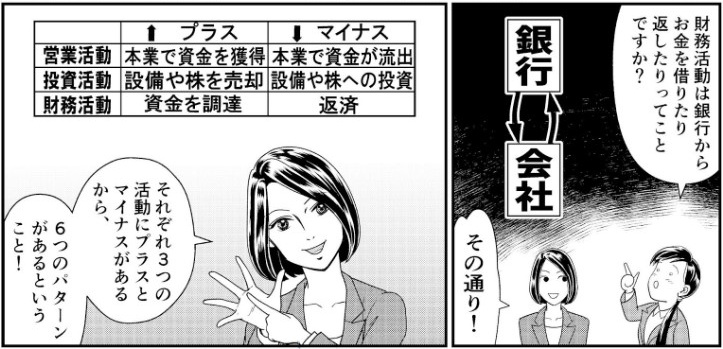

財務3表の3つ目は【キャッシュフロー計算書】です。

C/Sと略されることもあります。

キャッシュフロー計算書はその名の通り、会社のお金の出入りと流れ=キャッシュフローを表す書類です。

損益計算書(P/L)と混同してしまいそうですが

損益計算書・・ お金の出入りの結果

キャッシュフロー計算書・・ お金の出入りの過程

と考えると良いでしょう。

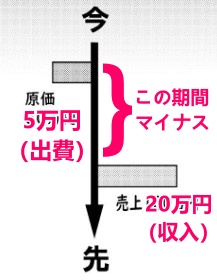

例えば、毎月の給料が20万円で年間の総出費は200万円だったとします。

ある月の給料日前に財布には2万円しかないタイミングで、急に洗濯機が壊れて5万円の出費が必要になった場合。

結果として年収は240万円あるため、5万円の洗濯機を買うことは問題ありませんが、給料日前には現金が不足してしまう・・ということもありますよね。

キャッシュフロー計算書では、その会社が今すぐに使えるお金=現金がどれくらいあるのか?を判断するのに役立ちます。

年間の利益は高くても、年間の半分以上は実はマイナス・・ということになれば、その会社の企業活動は鈍ってしまいますよね。

今すぐに動かせるお金が沢山あるということは、その会社に体力があると言えるでしょう。

6. さいごに

決算書や財務3表のような書類は、前提と表の見方を押さえてしまえば難しくありません。

ただ、基本を学んで終わってしまっては忘れてしまいますし、身に着けることは難しいでしょう。

今回学んだことを活かして、まずは自社の会計書類を見ることから始めてみてください。

そして少しずつ、色々な企業の財務書類を見てみることで理解の幅を広げることができるはずです。

会計の基礎

受講理解度チェック

本講座を受講した感想を入力してください。入力内容に応じて即時にフィードバックを行います。文字数制限はありません。講座を受講してあなたが「重要だと考えたポイント」「なぜそのポイントが重要だと考えたか」「今後自身が取り組まなければいけないこと」を記載してください。